会计学院坚持“抗疫”、 “学术”两手抓,两手都不误。通过“MPAcc大讲堂”平台,积极开展多层次的线上云端学术活动,为MPAcc学员提供更多与会计知名学者和实务界专家学习、交流的机会,努力提升MPAcc研究生综合素质。

3月29日晚,厦门大学管理学院财务学系郑振龙教授应邀为上海国家会计学院和我院研究生开展了主题为“金融衍生品与套保”的学术讲座。郑振龙教授是享受国务院政府特殊津贴,国务院学位委员会第六、七届应用经济学学科评议组成员,国家“万人计划”哲学社会科学领军人才,厦门大学证券研究生中心主任,兼任中国金融学年会秘书长、中国金融学会常务理事兼学术委员、郑州商品交易所理事会咨询顾问委员会委员、中国金融期货交易所风险委员会委员等职。

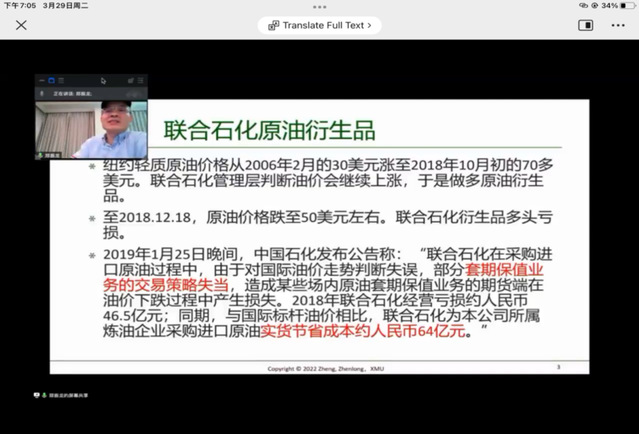

教授从联合石化原油衍生品案例导入,从多样全面的角度来识别套保与投机行为。指出套保是通过衍生品交易来对冲原料价格变动对公司的风险,其本质是减少公司风险,而投机则是放大公司风险。

一步,他以详实的数据,从事件、原因、风险点三个方面深入分析期货市场青山控股镍期货逼空案例。他首先回顾了青山镍事件与股价变动,认为造成此次事件的主要原因有四个:一是全球镍库存降至低位;二是全球供应缺口加大;三是俄乌战争以及制裁俄罗斯;四是空方青山集团遭逼仓。青山控股是全球最大的镍和不锈钢生产商,从青山产业的布局来看,镍价上涨对其有利,镍价下跌对其不利,因此做空镍期货从方向上判断属于套保行为方向。从数量来看,做空数量远低于产量;从品种来看,其标的电解镍与青山生产的镍铁与高冰镍相关性很高,所以这是一次套保行为。他指出,虽然这次套保行为在大的策略方面没有问题,但是由于细节问题导致了它的失败,品种不同导致的交割风险,在近期品种上仓位太重,容易引发逼空,应该分散持仓。

本次讲座从理论和实践的层面丰富了学院研究生对金融衍生品、套期保值的品种选择与风险控制的相关前沿知识。与会研究生纷纷表示开拓了视野,启迪了思维,对今后的专业学习、学术研究与职业发展也大有帮助,受益匪浅,收获颇多。